| Русская линия | Валерий Попков, Наталья Никитина | 27.08.2009 |

Социальная сфера является многогранной. Поэтому можно говорить, с одной стороны, о стратегическом развитии социальной сферы как единого комплекса, обеспечивающего комплексное удовлетворение потребностей населения, с другой — каждая структурная составляющая имеет свою специфику, которую необходимо учитывать при разработке конкретных мероприятий и механизмов реализации для достижения стратегических ориентиров.

Для определения комплекса мер, направленных на повышение эффективности функционирования социальной сферы, необходимо в первую очередь исследовать отличительные особенности социально-экономического развития национальной экономики, возможности развития социальной сферы в зависимости от темпов роста экономики и ее финансового обеспечения.

В настоящее время Россия находится на том этапе, когда ее всю раздирают противоречия, с одной стороны она «богата» как никогда, богата своими сверхдоходами, своим огромным стабфондом и золотовалютными резервами, своим профицитом бюджета, с другой стороны бедна и отстала относясь по уровне развития экономики и социальной сферы к странам третьего мира. Это серьезная проблема с которой столкнулось российское общество. Как рационально использовать это богатство, каким образом построить эту самую социально-ориентированную экономику о которой так много говорят.

Безусловно, необходимо рассмотреть сложившуюся у нас в стране ситуацию более подробно, остановившись на наиболее интересных моментах, таких как налоговая политика и ее влияние на социальную составляющую экономики.

Несомненно, важнейшим административным и экономическим рычагом в руках государства для воздействия на экономические и социальные процессы в стране является налоговая система.

При помощи налоговой системы государство может затормозить или наоборот создать благоприятные предпосылки для развития субъектов хозяйствования и решения социальных проблем общества.

Налоговая система воздействует на экономические и социальные процессы через свои функции по многим направлениям и, прежде всего, через наполнение бюджетов и внебюджетных фондов разных уровней и создание благоприятных условий для функционирования субъектов хозяйствования.

Бюджеты и внебюджетные фонды различного уровня являются важнейшей основой для экономического и социального развития в том или ином субъекте Российской Федерации и страны в целом, вне зависимости от их величины и направленности.

В условиях рыночной экономики государство не занимается вопросами администрирования в хозяйственной и социальной сфере. Функции управления этими процессами в большинстве случаев заменены функциями регулирования. Налоги в этих условиях выступают как средства воздействия на экономические интересы хозяйствующих субъектов, граждан, определяет их поведение. С помощью налогов для хозяйствующих субъектов (предприятий и организаций, индивидуальных предпринимателей) создаются условия, при которых они оказываются заинтересованными в деятельности в нужных для государства масштабах и направлениях. Информационно-контрольная функция налогов обеспечивает органы власти всех уровней информацией, необходимой для принятия обоснованных решений по регулированию экономических и социальных процессов.

Регулирующая функция налоговой системы также играет важную роль в деятельности коммерческих организаций. Эта функция может оказать стимулирующее и дестимулирующее влияние на деятельность коммерческих организаций.

При необременительной налоговой системе у хозяйствующих субъектов появляются дополнительные источники для финансирования инвестиций и наоборот. Бюджет также является важнейшим источником финансирования инвестиций, и чем большая его наполняемость, тем больше возможностей для финансирования инвестиций. А, как известно инвестиции являются основой для развития национальной экономики и решения социальных проблем.

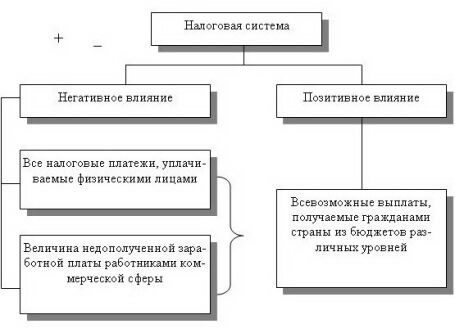

Налоговая система влияет не только на экономические и социальные процессы на макро- и микроуровне, но и на материальное и социальное положение граждан страны. Механизм этого влияния показан на рис. 1 «Механизм влияния налоговой системы на социальные процессы».

Налоговая система влияет не только на экономические и социальные процессы на макро- и микроуровне, но и на материальное и социальное положение граждан страны. Механизм этого влияния показан на рис. 1 «Механизм влияния налоговой системы на социальные процессы».

Из него следует, что налоговая система влияет на материальное и социальное положение граждан страны в позитивном и негативном плане.

Негативная сторона складывается из 2-х частей:

1. Налоговые платежи, уплачиваемые физическими лицами, естественно отрицательно влияют на материальное положение граждан страны.

2. Из-за того, что все коммерческие организации уплачивают налоговые платежи, у них снижаются возможности для выплаты своим работникам более высокой заработной платы.

Позитивная сторона налоговой системы заключается в том, что все налоги и сборы, уплачиваемые юридическими и физическими лицами путем их распределения аккумулируются в бюджетах и внебюджетных фондах различных уровней, а затем, путем их распределения, довольно значительная их часть идет на выплаты пособий определенной категории граждан страны (пенсионерам, инвалидам, одиноким матерям), а также на развитие социальной сферы.

Чем в большей мере уравновешены позитивное и негативное влияние налогообложения, тем более благотворно налоговая система воздействует на социальные процессы.

Необходимо отметить, что у государства и налогоплательщиков разные отношения к налоговой системе. Налоговая система это детище государства и оно заинтересовано в максимизации поступления налоговых платежей, а налогоплательщики наоборот — в их минимизации.

Государство должно проводить такую налоговую политику, чтобы до минимума смягчить это противоречие. Это возможно только в том случае, если государство создаст такую налоговую систему, которая не будет обременительной для налогоплательщиков и они убедятся, что их налоговые платежи рационально используются государством на благо всего общества, в том числе и налогоплательщиков.

В.Я. Савченко в своей статье «О методике определения налоговой нагрузки» приводит схему взаимодействия государства и налогоплательщиков, из которой следует, что налогоплательщики должны получить от государства бесплатных услуг на сумму равную их налоговым платежам. Это идеальный вариант, так как обе стороны оказываются в беспроигрышном состоянии. [23]

Налогоплательщики должны получить бесплатных услуг от государства на большую сумму по сравнению с их налоговыми платежами. Такое рассуждение правомерно по следующим соображениям.

Во-первых, в этом случае налогоплательщики будут с большей ответственностью относиться к своим обязанностям по уплате налогов, что должно привести к увеличению уровня собираемости налогов.

Во-вторых, часть налоговых платежей, поступающих в распоряжение государства, используется в коммерческих целях. Следовательно, часть полученного государством дохода от этой деятельности должна возвращаться налогоплательщикам в виде дополнительных бесплатных услуг. Допустим, налогоплательщик за квартал перечислил государству налоговых платежей на сумму 20 млн руб., но он не знает, на какую сумму получит бесплатных услуг от государства за этот период. У него складывается ощущение безвозвратности перечисленных налоговых платежей.

Государство же вынуждено взимать налоги с товаропроизводителей и населения, т.к. налоговые поступления образуют основной источник покрытия государственных расходов на содержание аппарата управления, на науку, образование, здравоохранение, на поддержку производства, обеспечения безопасности, социальных нужд, борьбу со стихийными бедствиями, поддержание экономического равновесия в природе. Все это вместе взятое требует огромных затрат финансовых ресурсов, измеряемых десятками процентов ВВП страны.

Важнейшей проблемой для России является низкая собираемость налогов. Многие предприятия, используя самые разные схемы, уходят от уплаты налогов. Наличие в Российской Федерации значительного сектора теневой экономики также свидетельствует об этом.

В этих условиях вся тяжесть налогового бремени ложится на честных налогоплательщиков (предприятий и граждан), что является вопиющей несправедливостью. Нарушаются и другие важнейшие принципы рыночной экономики: принцип равенства условий и принцип здоровой конкуренции.

В отличие от многих других стран у России есть фундаментальный источник доходов, который сегодня, по существу, остается незадействованным, — это рента с природных ресурсов. На ее долю приходится 75% общего прироста совокупного дохода России. Вклад труда меньше в 15 раз, а капитала — примерно в 4 раза. Иначе говоря, почти все, чем располагает страна, — это рента от использования ее природно-ресурсного потенциала, ее земли. И несмотря на это основной упор в действующей системе налогообложения сделан на труд, а точнее, на фонд оплаты труда, на который прямо или косвенно приходится до 70% общего объема налоговых поступлении, на долю капитала и ренты от использования природных ресурсов — около 30%.

К сожалению, усилия властей по совершенствованию налоговой системы направлены не на устранение указанного противоречия, а на перекладывание нагрузки с одних налогов на другие. До сих пор они не понимают тот определяющий факт, что налоги на заработную плату вообще должны быть отменены, а основная нагрузка должна быть перенесена на ренту. Это — принципиальный вопрос не только действенности реформ, но и самого существования России.

На современном этапе заработная плата является не источником доходов, а лишь условным параметром перераспределения налоговой нагрузки. Облагая труд, мы примерно в два раза увеличиваем издержки производства, а следовательно, и цены на нашу в общем-то не очень качественную продукцию. Целесообразно поступить иначе. Снять все налоги и начисления с фонда оплаты труда, ликвидировать НДС и перенести тяжесть налогообложения на прибыль, заранее зафиксировав ту ее долю, которая должна перечисляться в бюджет. Понятно, что эта доля не должна зависеть от фактического объема производства. Первоначально ее можно было бы учитывать по базе с последующей корректировкой.

Как показывают модельные расчеты, выполненные в ЦЭМИ РАН под руководством В. Пугачева на основе реальной экономической информации, сегодня эта доля могла бы быть установлена в пределах 55−60%. Одновременно следовало бы предусмотреть близкое к 100% перечисление в доход государства ренты от природоэксплуатирующих отраслей. Вот тогда появилась бы реальная возможность резкого снижения издержек производства отечественных товаров, повышения их конкурентоспособности и проведения мер по вытеснению с внутреннего рынка импортных товаров. Это создало бы дополнительные стимулы к более полной загрузке простаивающих мощностей. Начался бы экономический рост. Увеличились бы налоговые поступления в бюджет. Появились бы дополнительные возможности для роста заработной платы[24].

Такая ситуация в Российской Федерации сложилась вследствие многих причин: слабость государства; своеобразный менталитет российских налогоплательщиков; несовершенство налоговой системы, подчас неудовлетворительная организация взимания налогов и др.

Особо следует остановиться на второй причине — менталитете российских налогоплательщиков. Некоторые считают, что государство слишком нерационально использует налоговые.

Отсюда можно сделать вывод, что государство и налоговые органы должны систематически проводить политику по воспитанию налогоплательщиков в духе сознательного и добросовестного отношения к своим обязанностям.

Эта политика должна проводиться постоянно и в первую очередь через средства массовой пропаганды и она должна включать в себя как минимум три важнейших элемента.

1. Необходимость уплаты налогов и чем вызвана эта необходимость.

2. В средствах массовой информации надо чаще говорить о злостных нарушителях налогового законодательства и о том, какие они понесли штрафные санкции или уголовные наказания, пропагандировать принцип неотвратимости наказания за налоговые правонарушения.

3. Прозрачность использования налоговых платежей, т. е. доступность для налогоплательщиков информации о том, сколько собрано налоговых платежей, на какие цели они использовались и какие блага получили от этого жители территории города (поселка).

Однако такая политика государством не проводится, и отсутствуют признаки, что она может появиться в ближайшее время.

Таким образом, можно сделать следующие выводы. Налоговая система воздействует на экономические и социальные процессы через свои функции по многим направлениям и, прежде всего, через наполнение бюджетов и внебюджетных фондов разных уровней и создание благоприятных условий для функционирования субъектов хозяйствования.

Для совершенствования налоговой системы необходимо знать не только механизм ее влияния на экономические и социальные процессы на макроуровне, но и на микроуровне.

Коммерческие организации (предприятия) являются основой для развития экономики страны. От уровня и динамики их развития зависит величина доходной части бюджетов разных уровней, величина национального дохода и ВВП. Поэтому основная задача государства должна заключаться в создании благоприятных условий для их развития. В этом случае достигается обоюдная выгода — максимум поступления налоговых платежей в бюджеты различных уровней и создания предпосылок для снижения налогового бремени на коммерческие организации.

Если предположить, что на предприятии действует эффективная система управления, проводится научно обоснованная экономическая и социальная политика, то есть если абстрагироваться от этих компонентов, то механизм влияния совершенствования налоговой системы на социальные процессы на микроуровне можно представить следующей схемой (рис. 2).

Из рис. 2 «Механизм влияния совершенствования налоговой системы на социальные процессы на микроуровне» следует, что налоговая система влияет на социальное положение работников предприятия по многим направлениям, начиная от величины средней заработной платы и будущей пенсии, до лечения и отдыха.

Из рис. 2 «Механизм влияния совершенствования налоговой системы на социальные процессы на микроуровне» следует, что налоговая система влияет на социальное положение работников предприятия по многим направлениям, начиная от величины средней заработной платы и будущей пенсии, до лечения и отдыха.

Налоговая система влияет на социальные процессы на микроуровне через эффективность функционирования коммерческой организации. Если налоговая система позволяет эффективно функционировать коммерческой организации, то в этом случае у нее имеются возможности для повышения заработной платы, что ведет не только к повышению материального положения работников предприятия, но и к увеличению отчислений по единому социальному налогу и налогу на доходы физических лиц (НДФЛ).

Необходимо отметить, что в современных условиях, когда происходит переход на новую пенсионную систему накопительного характера, размер средней заработной платы приобретает особо важное социальное значение, так как от нее будет зависеть величина будущей пенсии работников предприятия.

Таким образом, от величины средней заработной платы зависит социальное положение работника в данный момент и косвенно при наступлении пенсионного возраста.

Налоговая система влияет и на масштабы деятельности предприятия, а следовательно и на численность работающих. Успешно работающее предприятие способно на инвестиции, что ведет к росту объемов деятельности, увеличению численности персонала. При снижении эффективности функционирования предприятия, оно вынуждено сокращать численность своих работников, что естественно ведет к повышению уровня безработицы.

Хорошо работающие предприятия имеют возможность не только создавать благоприятные условия для работы, но и осуществлять всевозможные социальные мероприятия для своих работников, в том числе и при уходе на пенсию.

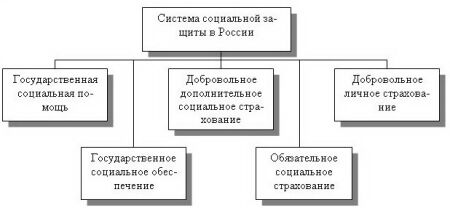

Нельзя не упомянуть о действующей системе социальной защиты населения, она представляет совокупность институтов, представленных на рис. 3 «Система социальной защиты населения».

Нельзя не упомянуть о действующей системе социальной защиты населения, она представляет совокупность институтов, представленных на рис. 3 «Система социальной защиты населения».

Состояние системы социальной защиты в России, несмотря на ряд позитивных и конструктивных моментов ее реформирования, свидетельствуют о серьезных, присущих ей недостатках. Социально-экономические показатели, характеризующие ее неэффективность (уровень, продолжительность жизни и состояние здоровья населения, масштабы и состав бедности), как в статике, так и динамике позволяют большинству отечественных и зарубежных исследователей делать вывод о том, что система все меньше справляется со стоящими перед ней задачами.

Все это говорит не только о необходимости реформирования системы социальной защиты, но и о возрастающей роли социальной защищенности именно трудового населения.

В связи с этим социальная защита на микроуровне чрезвычайно актуальна в современных российских условиях и имеет жизненно важное значение, как для производственной сферы, так и для сферы услуг. Не отрицая значимости государственных мер, направленных на развитие программ социального страхования и социального обеспечения, следует все же признать, что, как показывает практика рыночных реформ, они, эти меры, пока не решены и в ближайшей перспективе в силу ряда объективных и субъективных причин не смогут решить обострившихся проблем социальной защиты населения. Уровень материального обеспечения подавляющего большинства населения, прежде всего, социально наименее защищенных слоев и групп, является крайне низким, особенно по сравнению со стандартами социальной защищенности в развитых странах Запада. Зафиксированные в Конституции страны социальные гарантии выполняются далеко не в полной мере.

Следует так же отметить, что, основываясь на опыте стран, которые в свое время находились в ситуации схожей с той, в которой оказалась Россия, перераспределение налогового бремени, совершенствование налоговой системы являются механизмами решения назревших проблем в области социально-экономического развития страны в целом.

Попков Валерий Павлович , доктор экономических наук, профессор, Заслуженный деятель науки РФ (С.-Петербург)

Никитина Наталья Юрьевна , кандидат экономических наук Урал. института бизнеса

СПИСОК ЛИТЕРАТУРЫ:

1. Конституция Российской Федерации. М.: Юридическая литература, 1995.

2. Ансофф И. Новая корпоративная стратегия / пер. с англ. С. Жильцова; под ред. Ю. Н. Каптуревского. М.: Питер, 1999. 414 с.

3. Ансофф И. Стратегическое управление — М.: Экономика, 1989

4. Аткинсон Э.Б. Стиглиц Дж.Э. Лекции по экономической теории государственного сектора: Учебник. — М.: Аспект Пресс, 1995. — 832 с.

5. Валентей С.Д. Социально-ориентированные функции государства и регионов в контексте развития основ российского федерализма. М., ИЭ РАН, 1998.

6. Волгин Н.А. Актуальные проблемы усиления социальной направленности экономики России (вопросы теории и практики). — М., 1999.

7. Ламперт Х. Социальная рыночная экономика: Германский путь. — М.: Дело, 1994.

8. Мелкумян Е.С.: Новейшая история арабских стран Азии.- М.:ИНФРА-М, 1988.- 452 с.

9. Решетников А.В. Социальный маркетинг и обязательное медицинское страхование. — М., Финансы и статистика, 1998. — 333 с.

10. Селезнев А.З. Нематериальное производство и экономический рост. — М.: Наука, 2001.

11. Социальная ответственность бизнеса: актуальная повестка/Под ред.: СЕ, Литовченко, М.И. Корсакова — М.: Ассоциация менеджеров, 2003

12. Юрьева Т.В. Социальная экономика. — М.: Дрофа, 2001. — 352 с.

13. Баглай М.В. Социальное государство: понятие, функции /Материалы конгресса «Человек: социальная политика в период осуществления экономических реформ». — М, 1994.

14. Бурлюкина Е., Секерин В., Васильченко Н, Экологический маркетинг в современном обществе // Маркетинг, № 4 (65), 2002 г. — с. 16−28

15. Корнев А.В. Развитие идеи социального государства в истории правовых учений /Социальное государство: мировой опыт и реалии России. — М.: АТиСО, 2001

16. Литовченко СЕ, Что такое «хорошо» и что такое КСО?//Вестник Ассоциации менеджеров. — 2004. — № 6−7 (65−66).

17. Савченко В.Я. О методике определения налоговой нагрузки // Финансы, № 7. — 2005 г.

18. Самостроенко Г. М. Маркетинг стратегии развития // Маркетинг в России и за рубежом. — № 1 / 2003

19. Ширяева Л., Мамедова Н. Неоклассическая модель государственного регулирования рыночных отношений// РЭЖ, 1992, № 4, С. 99−107.

20. Шлехт О. Благосостояние для всей Европы на основе наступления рыночного хозяйства / Пер. с нем. Под общ. ред. А.Ю.Чепуренко. — М.: ВлаДар 1996

21.. Львов Д. Нравственная экономика. Свободная мысль-ХХI, № 9, 2004, http://www.postindustrial.net/content1/show_content.php?id=104&table=free&lang=russian

22. Нуреев Р.М. в докладе Стратегия и тактика российской модернизации в свете концепции социального рыночного хозяйства // Материалы интернет-конференции «Социальное рыночное хозяйствование: концепция, практический опыт и перспективы применения в России» 20.02.06−30.04.06 http://ecsocman.edu.ru/db/msg/269 974.html

23. О сценарных условиях социально-экономического развития Российской Федерации на 2006 год и на период до 2008 года и параметрах цен (тарифов) на продукцию (услуги) субъектов естественных монополий, официальный сайт Правительства РФ // www.government.ru/

http://rusk.ru/st.php?idar=114452

|

|